新冠病毒经过几次变种,已与人类共生近3个年头。今年年初,面对去年国内汽车市场的良好走势,不少车企大幅调高了今年的销量目标,希望在这个虎年更上一层楼。然而,随着深圳、长春、上海、北京等地相继疫情升级,多家车企及零部件供应商不得不暂时停产,汽车生产和消费被按下暂停键。

中国汽车流通协会副秘书长兼品牌经销商分会秘书长宋涛接受记者采访时直言,这波疫情来势之凶猛,给汽车流通行业造成的损失,甚至超过了2020年初的水平。不仅如此,焦虑情绪正在行业大肆蔓延,接下来经销商面临的挑战相当严峻。

4月经销商受困与疫情再升级

为保障人民生命健康,长春、上海、北京等地采取了社会面动态清零措施。在各行各业停工停产、居民居家办公之后,上述地区经销商的经营状况急剧转差。

上海市汽车销售行业协会发布的信息显示,4月上海汽车销售市场受疫情影响巨大,经销商全部处于歇业状态,全月汽车实际销售基本归零。闭店后大部分经销商面临着巨大的库存压力,财务成本的陡然增高。闭店期间,经销商的销管财3项费用1个也不会少。特别是为了稳定销售和售后人员队伍,部分经销商在没有业绩的情况下并未减少对员工薪资的投入,因此闭店期间的运维成本仍然高企,更有经销商资金链出现了断裂风险。

在中国汽车流通协会调查的94座城市样本中,由于疫情防控政策规定,有34座城市的经销商有闭店现象。在闭店的经销商中,闭店时间在一周以上的经销商超过6成,疫情对其整体经营有严重影响。经销商受此影响,线下车展无法召开,新车推广节奏全盘调整,仅靠线上营销效果有限,导致客流及成交下滑严重。同时,新车运输受限,交付节奏放缓,部分订单出现流失,资金周转紧张。

4月,多地疫情防控形势升级,导致部分车企阶段性停产、减产,运输受阻影响经销商新车交付。油价高企、疫情持续影响、新能源及传统能源汽车价格上涨等因素,消费者存在降价预期,同时避险心态下购车需求将延后。终端需求减弱,也进一步抑制了车市回暖。

受此影响,4月我国汽车产销分别完成120.5万辆和118.1万辆,环比分别下降46.2%和47.1%,同比分别下降46.1%和47.6%,刷新近10年来同期月度产量新低。1~4月,汽车产销分别完成769万辆和769.1万辆,同比分别下降10.5%和12.1%。

横向对比看,4月,41个大类行业中有18个行业规模以上工业增加值保持同比增长,而汽车制造业下降31.8%,跌幅名列前茅。从消费层面看,4月全国社会消费品零售总额29483亿元,同比下降11.1%。其中,除汽车以外的消费品零售额26916亿元,下降8.4%。4月,限额以上单位汽车类商品零售额2567亿元,同比下降31.6%,在当月各类消费品零售额中同比降幅最大。

主流合资品牌经销商难上加难

宋涛表示,最近中国汽车流通协会针对有闭店情况的经销商集团做了一系列调查,企业反馈最头疼的问题就是员工薪酬压力巨大。这些经销商集团旗下每家店都有上百位员工,工资支出在日常运营开支中的占比非常大。综合全部运营成本,一家4S店每月的支出至少要几百万元,如果下半年市场形势难以好转,今年4S店投资人可能要填进去两年的利润。而对于那些采用直营模式的厂家来说,没有经销商分担损失,就只能自己预支利润,承担的压力可想而知。

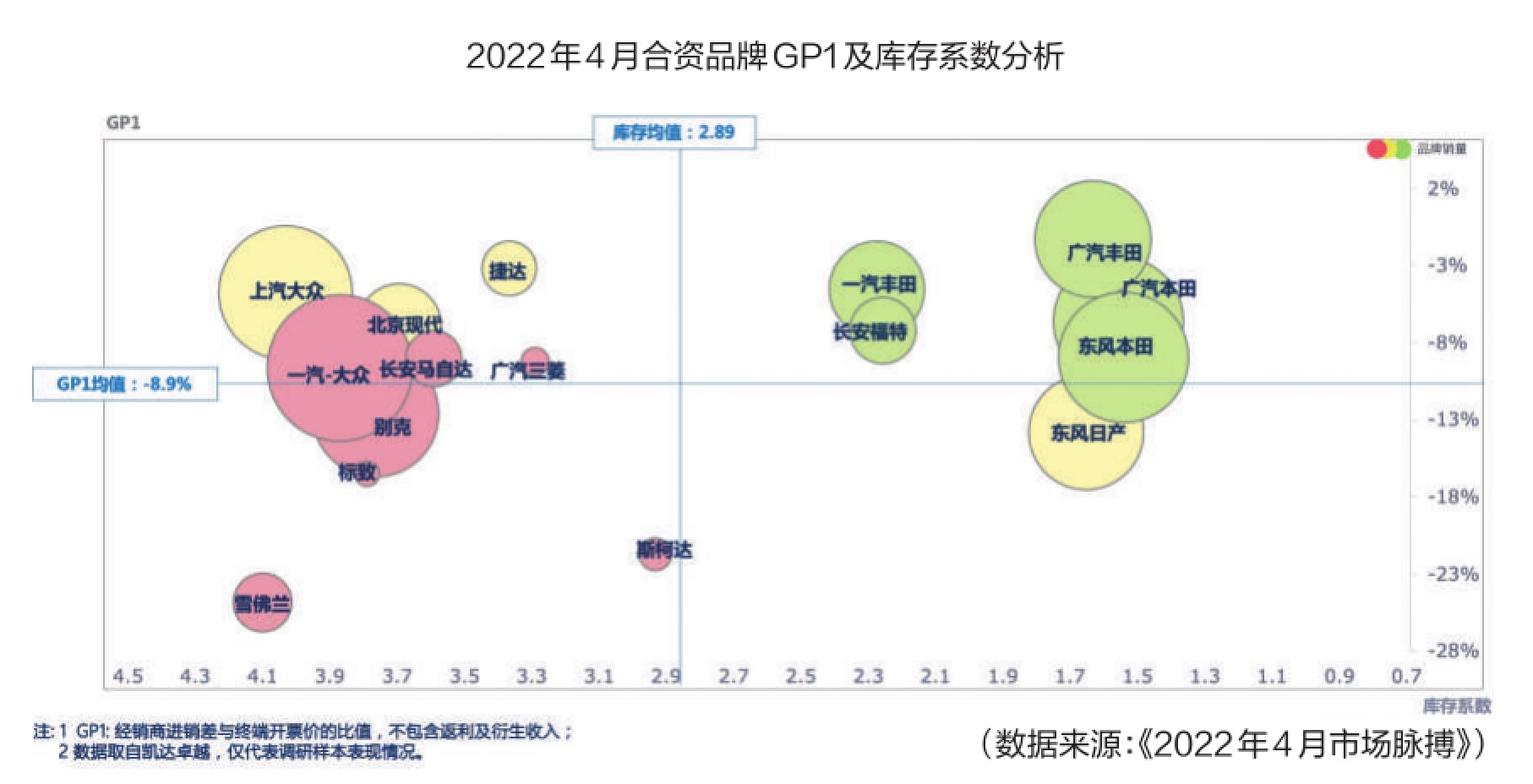

宋涛介绍,中国汽车流通协会品牌经销商分会发布的《2022年4月市场脉搏》显示,目前经营豪华品牌、合资品牌和国产品牌的经销商中,合资品牌经销商的处境最为艰难。今年以来,主流合资品牌表现不尽如人意,不同系别相比较存在一定差异。如果根据经营情况简单划分,合资品牌可分为两个阵营,即日系品牌和非日系品牌。以丰田、本田为首的日系品牌产品力强,库存合理,即便在疫情形势严峻的当下,经销商基本可以做到收支平衡。相比之下,非日系品牌因车型供给不稳定,产品力相对较弱,厂家压库等原因导致经销商今年以来普遍亏损,特别是疫情升级的3、4月,经营亏损比例继续加大。

从系别来看,以南北大众为代表的德系品牌,因为销量目标设定过高、近两年市场节奏把握等问题带来的市场价格波动、经销商信心不足等问题,使其与日系品牌的差距也越来越大。

现代、起亚两个韩系品牌近些年市场大盘不好,进店客流寥寥无几,艰难生存,在自主品牌的赶超中受到的影响最大。

福特、雪佛兰等美系品牌因为前些年产品问题,口碑及销量下滑严重,今年来的油价大幅上涨,对公认油耗较大的美系品牌打击更加严重。不过别克则是特例,由于产品布局比较均衡,基本覆盖每个细分市场,且都拥有具备一定竞争力的主力车型,所以在美系品牌中表现尚可。

市场走势难判 经销商陷入焦虑

北京海淀区某合资品牌经销商告诉记者,4月以来门店客流量肉眼可见地下降。销售和维保进店客户减少,自然影响到门店收入,在工资成本的压力下,门店不得不调整到岗人数,采用排班制控制员工的薪资水平。他坦言,即便到店员工大幅减少,可接待的客户更是屈指可数。如果这种情况延续到接下来的两个月,门店可能就要考虑裁员了。

与前两年相比,经销商能感受到的最大变化便是愈加焦虑,而且这种情绪在行业内肆意蔓延。虽然2020年初新冠疫情突袭,大家都没有应对经验,不过疫情造成的影响并不大。宋涛回忆称,2020年春节过后,中国汽车流通协会与商务部、市场监管总局和金融机构等加强沟通,相关政策的出台减轻了经销商的还款压力,政府部门减免支付三险一金、提供适当补贴等措施对经销商恢复经营帮助很大。时至2020年下半年,汽车市场摆脱疫情阴影呈现高增长态势,汽车经销企业扛过了压力,经营快速恢复正常。但是在当下这波疫情中,北上广深均为汽车流通主“战场”,且防控形势比较严峻;其次,各地防控措施升级,汽车供应链和物流受到很大影响,结束的时间无法确定;第三,市场环境与之前不同,2020年疫情过后,5月即出现报复性消费,汽车市场快速升温。但是经过三年,一些行业从业者收入水平下降,购车换车需求降低,很难再出现当时的报复性消费。

宋涛指出,今年一季度,大部分经销商集团的亏损额就已达到去年全年利润的50%,建议经销商关注健康管理,关注资产负债率、单人效能等指标,及时调整以控制风险。

对于非日系合资品牌表现普遍不佳,宋涛强调,此时需要重提“产品为王”,无论何时产品力都是品牌抗风险能力的第一体现。主流合资品牌的主要客户为工薪阶层,正是疫情影响最严重的人群。不管是新购还是改善性换购,在收入减少的情况下消费需求都被不同程度地抑制,自主品牌新能源车辆与合资品牌主力产品价格重合度较大,影响了合资品牌的销量。豪华品牌的下探也在蚕食主流合资品牌的市场。

合资品牌经销商仍有翻盘机会

宋涛强调,虽然合资品牌市场受到挤压,很多品牌的网络数量出现收缩,但并不能说合资品牌的黄金时代已经过去。合资品牌进入中国多年,有良好的企业运营基础,品牌知名度和认可度。回顾以往,即便是保时捷、奔驰、宝马、奥迪都有市场起伏,此时合资品牌经销商要更加关注产品、战略、客户三大重点因素。尤其是要为基盘客户提供更有效的服务,提升重购和转介绍成交率。

不可否认,中国汽车市场进入了新的发展阶段,自主品牌竞争力越来越强,新能源汽车销售占比越来越高,经销商集团也会顺应这个新变化,调整品牌结构。中国汽车流通协会品牌经销商分会已经连续3年发布了市场脉搏报告,每月发布一次,每次的报告都会对每一个汽车品牌进行红绿灯排名,这个排名就是指导经销商投资人调整品牌结构的最有力抓手。

《2022年4月市场脉搏》显示,合资品牌经销商库存系数从1月的1.18上涨至4月的2.89,进销差为-8.9%。4月,相比豪华品牌和自主品牌,合资品牌经销商库存系数最高,同时进销差负值最大。记者发现,在主流合资品牌中,一汽-大众、雪佛兰、东风标致等品牌处于红灯区,上汽大众、北京现代、捷达、东风日产等品牌位于黄灯区。值得注意的是,南北大众生产基地一度因疫情暂时停产,但经销商库存系数仍然较高。

宋涛认为,红灯区和黄灯区品牌根本问题在于销售疲软。由于全国各地严格的疫情管控政策,客户进店量骤减是销售端最主要的问题。对于经销商来说,打通与厂家沟通的渠道尤为重要。经销商可以通过品牌经销商联会与厂家及时沟通,以便厂家掌握市场情况,调整商务政策。另外,经销商提供数据的真实性有待改善,通常厂家获得的数据远好于实际情况,造成厂家对市场判断产生偏差。

据了解,目前部分厂家针对疫情出台了对经销商的扶持政策,例如从长库龄车着手,延长存免息期,增加长库龄车金融补贴,加大部分车型返利力度等。整体看绿灯区品牌更趋于理性,能够支持经销商度过难关。

合资品牌中,一汽丰田、广汽丰田、东风本田、广汽本田均处于绿灯区,库存系数相对较低且进销差负值相对较小。日系品牌经销商日子相对好过,首先是因为厂家网络布局合理。其次是在日系品牌订单生产方式下,避免了经销商出现高库龄车,经销商能够掌控销售节奏。而其他品牌厂家压库严重,厂家生产什么车型经销商销售什么车型,疫情影响下,现车到货也存在不确定性,销售节奏完全无法掌握,在这种情况下,经销商依然必须完成厂家销量目标。第三是日系厂家能够充分听取经销商意见,厂家销量目标和市场需求情况相匹配,并能制定合理的商务政策。最后,日系品牌的长处还在于能围绕客户需求制订产品销售策略。日系品牌基本上在每个细分市场都有爆款车型,对消费者的需求把握准确,其产品自然会有市场。

宋涛建议经销商,改善经营情况最直接的办法是向行业领跑者学习。比如充分发挥线上的作用,对标百强经销商集团,利用线上直播扩大私域流量。推动数字化建设,全面完成数字化管理,提高服务效率。逐步完成从无纸化、信息化、数字化到智能化的转变。探索新营销模式,要着眼于新能源汽车、二手车等竞争没有白热化的领域。还要切实做好5年战略规划。

中国汽车流通协会也在持续不断地向有关上级单位反映汽车经销商经营困难情况,帮助打通新能源、二手车业务的发展通道,并能在数字化方面赋能经销商。

》》》延伸阅读

合资品牌经销商退网占比近六成

近日,中国汽车流通协会发布的《2021~2022年中国汽车流通行业发展报告》显示,2021年因各种原因退网的4S店达到1379家,其中合资品牌占比高达57%,主要品牌包括北京现代、上汽通用别克、东风标致、广汽菲克、上汽斯柯达等,此外则是长安马自达和一汽马自达并网调整后,部分经销商选择了退网。面对强势自主品牌的向上挤压,合资品牌网络占比同比下降了2.4个百分点,至34.6%。自主品牌网络占比达51.8%,较2020年增加2.4个百分点。2021年,新增4S经销网络2468家,新增网络主要来自于豪华品牌以及自主品牌和新能源品牌。

此外,4月《中国汽车经销商库存预警指数》显示,中国汽车经销商库存预警指数为66.4%,同比上升10个百分点,环比上升2.8个百分点,库存预警指数位于荣枯线之上,汽车流通行业处于不景气区间。疫情形势严峻导致汽车市场遇冷,新车供应危机与市场需求乏力共同作用车市,经销商交付放缓。多数经销商无法完成4月销售任务,完成率低于70%的经销商超过七成,完成率不足一半的经销商超过四成。且有近两成的经销商出现完全闭店现象。

从库存预警分指数看,4月库存、市场需求、平均日销量、从业人员、经营状况指数环比下降。上游汽车产业链受疫情影响停滞,下游终端受经销商闭店以及部分车型涨价影响,整体市场需求乏力,经销商面临盈利下滑、资金紧张的困境,部分经销商降薪裁员,员工流失率较高。其中,库存分指数环比有所下降,从58.8%下滑至51.6%。但是从经销商反馈看,门店平均日销量、市场需求、经营状况三项指标都大幅下滑超过10个百分点,从业人员数量环比下降超5个百分点,门店日均销量下降幅度比较大。

中国汽车流通协会产业协调部主任樊宇分析指出,部分经销商受困于资金紧张的因素,被迫采用降薪裁员的方式减少支出,因此近段时间门店员工流失率比较高,整体经营状况不好。另外,库存预警分品牌类型指数显示,豪华及进口品牌指数为61.8%,自主品牌为66.5%,主流合资品牌为67.8%。究其原因在于合资品牌市场需求超预期萎缩,销量下滑幅度较大,导致库存预警指数较高。